검색결과 리스트

글

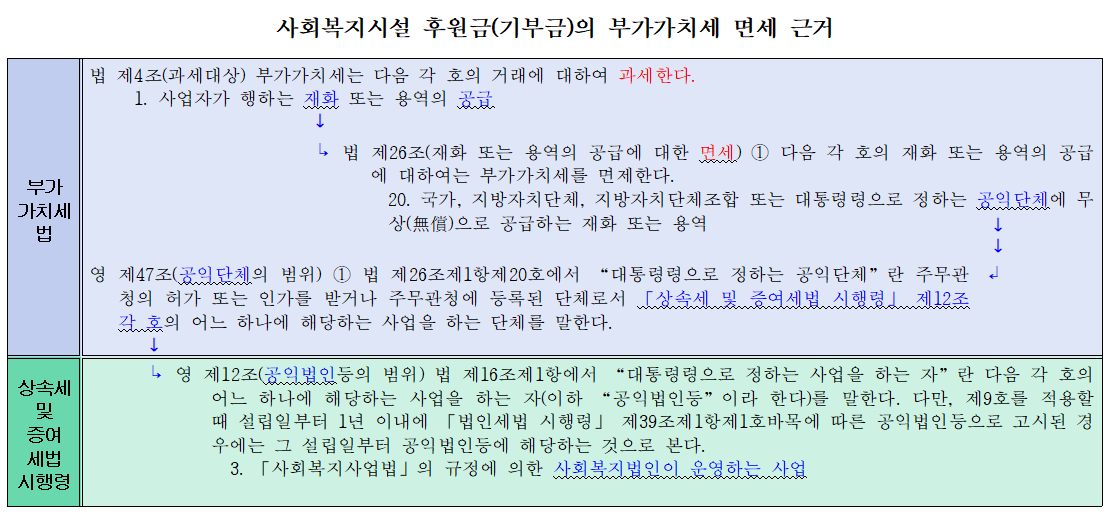

사회복지시설 후원금(기부금)의 부가가치세 면세 근거

사회복지시설을 운영하면서 모금하게 되는 후원금은 부가가치세(부가세) 과세 대상이 아니라고 알고 있다.

그렇다면 그 법적 근거는 무엇일까? 이에 대해 관련 법령들을 한번 찾아보고자 한다.

일단 「부가가치세법」 제4조 제2호에 의거 재화의 공급은 부가가치세 과세대상이 된다.

「부가가치세법」

제4조(과세대상) 부가가치세는 다음 각 호의 거래에 대하여 과세한다.

1. 사업자가 행하는 재화 또는 용역의 공급

하지만 법 제26조 제20호에서 대통령령으로 정하는 공익단체에 무상으로 공급하는 재화 또는 용역은 부가세를 면제한다고 밝히고 있다.

「부가가치세법」

제26조(재화 또는 용역의 공급에 대한 면세) ① 다음 각 호의 재화 또는 용역의 공급에 대하여는 부가가치세를 면제한다.

20. 국가, 지방자치단체, 지방자치단체조합 또는 대통령령으로 정하는 공익단체에 무상(無償)으로 공급하는 재화 또는 용역

한편 「부가가치세법 시행령」 제47조에서 대통령령으로 정하는 공익단체를 확인할 수 있다.

「부가가치세법 시행령」

제47조(공익단체의 범위) ① 법 제26조제1항제20호에서 “대통령령으로 정하는 공익단체”란 주무관청의 허가 또는 인가를 받거나 주무관청에 등록된 단체로서 「상속세 및 증여세법 시행령」 제12조 각 호의 어느 하나에 해당하는 사업을 하는 단체를 말한다.

여기서도 또 다른 법을 찾도록 하고 있다. 「상속세 및 증여세법 시행령」 제12조의 각호에 해당하는 사업에 사회복지사업이 있는지를 확인해야한다.

「상속세 및 증여세법 시행령」

제12조(공익법인등의 범위) 법 제16조제1항에서 “대통령령으로 정하는 사업을 하는 자”란 다음 각 호의 어느 하나에 해당하는 사업을 하는 자(이하 “공익법인등”이라 한다)를 말한다. 다만, 제9호를 적용할 때 설립일부터 1년 이내에 「법인세법 시행령」 제39조제1항제1호바목에 따른 공익법인등으로 고시된 경우에는 그 설립일부터 공익법인등에 해당하는 것으로 본다.

3. 「사회복지사업법」의 규정에 의한 사회복지법인이 운영하는 사업

정리하자면 후원금(기부금)은, 상속세 및 증여세법 시행령에 의거 사회복지법인(공익법인)이 운영하는 사업으로 부가가치세법 시행령에 따른 공익단체에 해당하기 때문에 부가가치세법 에서 밝히는 무상으로 공급하는 재화로 보아, 부가가치세를 면세한다.

'[정보] 복지 이야기 > [法] 복지관련 법령' 카테고리의 다른 글

| 개인정보 보호법 개정 시행 - 손해배상보험 가입 (0) | 2023.08.31 |

|---|---|

| 채용시 채용신체검사는 의무인가? (0) | 2023.08.14 |

| 사회복지사업의 산업분류 (0) | 2023.07.24 |

| 수의계약 방법(일반적) (0) | 2023.06.01 |

| 사회복지시설의 공개채용(공고기간) (0) | 2023.05.24 |

RECENT COMMENT